Le taux d’inflation au Maroc a atteint 8% à fin août, une première depuis 30 ans. Face à cette situation, le Conseil de Bank Al-Maghrib a décidé, mardi 27 septembre 2022, de relever son taux directeur de 50 points de base à 2%. Un resserrement monétaire que le wali de la Banque centrale a jugé nécessaire dans la conjoncture actuelle. Mais pourquoi donc?

Crise sanitaire, guerre en Ukraine, flambée des prix de l’énergie et perturbation des chaînes de production et d’approvisionnement. Nombreux sont les facteurs qui ont contribué au déséquilibre entre l’offre et la demande à l’échelle mondiale, provoquant ainsi une hausse générale des prix des produits de consommation, communément appelé inflation.

Lire aussi : Politique monétaire: les raisons qui ont poussé Abdellatif Jouahri à relever le taux directeur à 2%

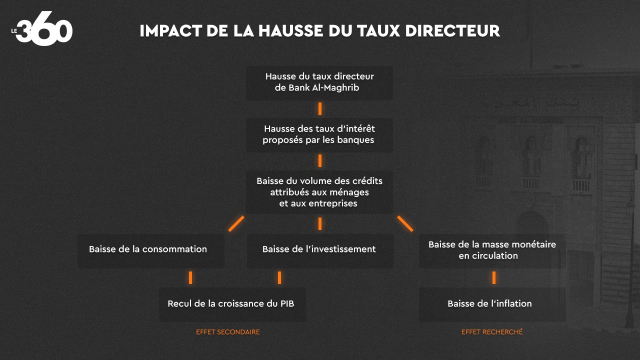

Loin des chiffres et du jargon économique complexe, l’impact attendu de la hausse du taux directeur est simple: assurer la stabilité des prix et empêcher la dépréciation du dirham.

Pour garantir cet équilibre, la Banque centrale relève son taux directeur pour réduire le volume des crédits accordés aux ménages et aux entreprises et limiter alors la masse monétaire en circulation pour réduire l’inflation.

En effet, le taux directeur est le taux fixé par Bank Al-Maghrib pour prêter de l’argent aux banques commerciales, mais aussi pour rémunérer les dépôts que ces banques effectuent auprès de la Banque centrale.

© Copyright : Le360

Par effet domino, la hausse du taux directeur induit la hausse des taux d’intérêts d'un prêt ou d'un emprunt bancaire. En d’autres termes, si vous comptez prendre un crédit à la consommation ou immobilier, il vous coûtera désormais plus cher. Même chose pour les entreprises qui veulent se financer auprès des banques commerciales.

Avec un coût d’emprunt élevé, il devient alors plus difficile pour les particuliers et pour les entreprises de consommer ou de prévoir des projets d’investissement ce qui permet de limiter la circulation monétaire, à l’origine de l’augmentation des prix (le phénomène de l’inflation).

«Il vaut mieux payer un prix léger en agissant rapidement sur l’inflation à travers le relèvement du taux directeur, qu’attendre de la voir se généraliser et durer dans le temps. On serait alors obligé de prendre des mesures draconiennes avec des conséquences plus négatives sur les particuliers et les entreprises», a expliqué le gouverneur de la Banque centrale, Abdellatif Jouahri, à l’issue du dernier Conseil de Bank Al-Maghrib.

Si le wali de la Banque centrale parle de prix à payer, c’est que le resserrement de la politique monétaire n’est pas sans conséquence sur la croissance de l’économie nationale. Qui dit moins de consommation et d’investissement dit moins de création de valeur et donc un recul de la croissance du Produit intérieur brut (PIB).

Néanmoins, Abdellatif Jouahri se veut rassurant. Selon lui, l’impact de la hausse du taux sur la croissance du PIB ne devrait pas dépasser les 0,2%. «La meilleure contribution d’une Banque centrale à la croissance, c’est précisément de maintenir un niveau de prix acceptable qui puisse permettre à la fois aux particuliers et aux entreprises de faire leurs anticipations aux titres d’investissement et d’épargne» a-t-il souligné.

Et d’ajouter: «Je vais me réunir avec les présidents des banques, je vais leur demander un suivi, un reporting, pour voir comment notre politique va être répercutée, non pas sur-répercuter. 95% des contrats (de prêts, Ndlr) sont à taux fixe, donc la révision ne se fera qu’aux termes des échéances fixées dans le contrat. On veillera alors à ce que les banques prennent en considération la hausse du taux directeur, mais ne profitent pas pour faire n’importe quoi».