Alors que la Banque centrale a baissé à deux reprises le taux directeur en 2020, le ramenant de de 2,25% à 1,5%, afin de contrer les effets de la crise du Covid-19, les analystes de CDG Capital constatent une transmission incomplète de ces baisses vers les taux débiteurs, avec une faible reprise des crédits, particulièrement ceux destinés à l’équipement des entreprises. Se pose alors la question de savoir quelles sont les raisons du retard de cette transmission, qui pénalise à la fois les entreprises et le consommateur final.

Sollicité par Le360, Ahmed Zhani, économiste spécialiste en recherche macroéconomique et taux à CDG Capital, explique que la transmission de la politique monétaire dépend de facteurs structurels et conjoncturels à la fois et peut donc varier selon la structure du bilan des banques, mais également selon la conjoncture économique et le niveau de la demande.

Lire aussi : A fin octobre, les crédits bancaires affichent un encours de 973,88 milliards de dirhams

«Les deux principaux canaux pour la transmission de la politique monétaire au Maroc sont le canal taux et le canal crédit. Il y a normalement toujours un décalage entre le déclenchement de ces deux canaux. Le canal taux fonctionne en premier: après la baisse du taux directeur, une baisse des taux débiteurs des banques devrait suivre et c’est après qu’on peut observer l’effet escompté sur la distribution des crédits», explique l’économiste.

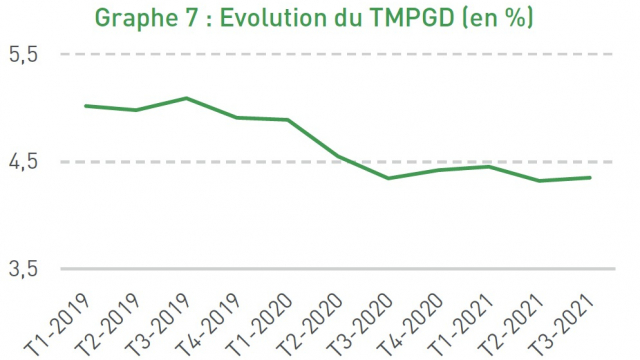

En effet, après une tendance à la baisse observée depuis le quatrième trimestre 2020, le taux débiteur global a même connu une hausse de 3 points au troisième trimestre 2021.

© Copyright : CDG Capital

«Théoriquement parlant, quand on a une baisse du taux directeur, la transmission devrait être complète vers l’ensemble des catégories de taux, mais la période de crise a fait que l’impact n’était pas de la même intensité pour les différentes catégories. La conjoncture particulière a fait que la transmission était plus complète vers les taux à court terme (comptes débiteurs et crédit de trésorerie) que pour les crédits d’investissement et la promotion immobilière», précise-t-il.

Pour le spécialiste, cette situation est également due à à l'état de la demande. L’analyse de l'évolution de la distribution des différentes catégories de crédits fait ressortir que les comptes débiteurs et les crédits de trésorerie évoluent à des niveaux qui sont relativement élevés, alors que les crédits à l’équipement et les crédits à la promotion immobilière sont orientés à la baisse.

«La transmission reste tributaire du niveau de la prime de risque exigée par les institutions bancaires. Dans ce contexte de reprise économique, les banques sont un peu réticentes quant à la distribution des crédits, plus particulièrement pour les crédits longs termes et les crédits d’investissements, que ça soit en termes de volume ou en termes de correction de taux», détaille-t-il.

Lire aussi : Conseil de BAM: la croissance du Maroc revue à la hausse à 6,2% en 2021

L’autre facteur, qui explique le retard dans la transmission de la baisse du taux directeur vers le consommateur final, est le coût des ressources des banques. En effet, celles-ci ne peuvent pas distribuer des crédits à des niveaux de taux bas alors qu’elles ont des ressources inscrites à des niveaux plus hauts. «Quand on a une baisse du taux directeur, les banques ont déjà des ressources qui sont facturées à des niveaux avant la baisse. Il faut attendre que le coût des ressources sur le bilan des banques soit ajusté à la baisse, ce qui peut prendre du temps», explique Ahmed Zhani.

S’il estime que la politique monétaire a jusque-là bien joué son rôle. Notre interlocuteur insiste sur le besoin d’appuyer la politique économique qui devrait prendre le relais pour accélérer cette transmission, notamment à travers la promotion du secteur privé et la création des opportunités d’investissement.

Et d’ajouter: «une confirmation de la reprise économique avec une amélioration de la demande, provoquera directement plus de circulation monétaire, plus de distributions de crédits et plus d’investissements. La transmission de la baisse du taux directeur devrait donc s’accélérer d’une manière automatique».

Lire aussi : Taux directeur: un statu quo en vue

Dans ce contexte, et à l’approche du prochain conseil de Bank Al-Maghrib, Ahmed Zhani table sur le statu quo concernant le taux directeur de la banque centrale. Pour l’économiste, il est «plus probable que le conseil de BAM maintienne le taux directeur inchangé au niveau de 1,5% et ce, dans l’attente d’une transmission complète des baisses du taux directeur vers les taux débiteurs et d’une amélioration des conditions d’investissement et de financement».

A noter enfin, que dans sa dernière mission, le Fond monétaire international (FMI) s’est montré favorable à la politique monétaire mise en place jusque-là par le Royaume. «Bank Al-Maghrib a maintenu ses taux directeurs inchangés et a continué à fournir des liquidités plus importantes pour soutenir le secteur bancaire. Les équipes du FMI soutiennent cette orientation monétaire accommodante, d’autant que les pressions inflationnistes restent contenues», conclut l’institution.

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/JREBCG4AVNHDNIJTAWJ6WTFYIM.jpg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/GE65NF2JHZAIFJQCJTY2WWGUFM.jpeg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/NLYOVMD3HBBWVPBXIPRFHV2SUE.jpeg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/KN2NAKNEINC47OQMBSNVYSRSDE.jpeg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/KP332JTKVJFW5HPRMU3FNYPP2M.jpg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/VTFBRYE7OZD5FI5OXFU2HSWXPE.jpeg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/D7QF6PCAXNBTTJK4ZMGKK34XOY.jpg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/VUDYTHX6GNAHNELJQ5EWEDA6TQ.jpg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/VM6WRIRW7ZFFNF7XK25U4MT4GU.jpeg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/UPQ5MOQ43NBKDHOA65QETOVQFE.jpg)

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/le360/L27TN2HXOFGY7PTSC5TFEUOSAI.jpg)