Alors que l’inflation est revenue à des niveaux normaux en Europe, le marché de l’habillement y demeure en net recul: au premier semestre 2024, les importations de vêtements dans le Vieux continent ont baissé de 4,7%.

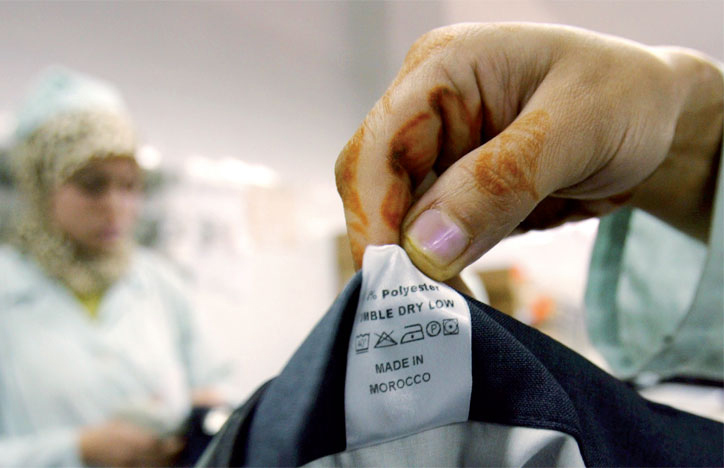

Ce repli affecte logiquement les exportations de ses principaux fournisseurs, notamment la Turquie (-9,6%), la Tunisie (-10,6%), le Myanmar (-14,4%) et la Chine (-6,2 %). Quant aux exportateurs marocains, ils ont mieux résisté, limitant le repli à un petit 0,4%. Cependant, la poursuite de la contraction des importations européennes constitue une réelle menace pour le secteur marocain de l’habillement, fortement dépendant du marché européen.

Évolution en valeur des importations européennes d’articles d’habillement entre les premiers semestres 2023-2024 (Source: Comext)

| Fournisseurs | 1er semestre 2023 | 1er semestre 2023 | 1er semestre 24 | 1er semestre 24 | 24/23 | |

|---|---|---|---|---|---|---|

| Rang | Pays | Valeur (1000 euros) | Part (%) | Valeur (1000 euros) | Part (%) | % |

| 1 | Chine | 9.770.889 | 24,2 | 9.163.522 | 23,8 | -6,2 |

| 2 | Bangladesh | 9.058.102 | 22,4 | 8.721.612 | 22,7 | -3,7 |

| 3 | Turquie | 5.077.081 | 12,6 | 4.589.988 | 11,9 | -9,6 |

| 4 | Inde | 2.403.395 | 6,0 | 2.322.591 | 6,0 | -3,4 |

| 5 | Vietnam | 1.784.987 | 4,4 | 1.701.394 | 4,4 | -4,7 |

| 6 | Pakistan | 1.533.026 | 3,8 | 1.576.544 | 4,1 | 2,3 |

| 7 | Cambodge | 1.401.531 | 3,5 | 1.567.828 | 4,1 | 11,9 |

| 8 | Maroc | 1.336.386 | 3,3 | 1.330.409 | 3,5 | -0,4 |

| 9 | Tunisie | 1.263.395 | 3,1 | 1.128.998 | 2,9 | -10,6 |

| 10 | Myanmar | 1.012.717 | 2,5 | 866.598 | 2,3 | -14,4 |

| Autres | 5.736.256 | 14,2 | 5.503.487 | 14,3 | -4,1 | |

| Toutes régions | 40.377.765 | 100,0 | 38.472.971 | 100 | -4,7 |

Interrogé par Le360, Jean-François Limantour, président du Cercle euro-méditerranéen des dirigeants textile-habillement (Cedith) et de l’association Evalliance, estime que cette baisse pourrait s’inscrire dans la durée en raison de deux facteurs qui provoquent «non seulement une contraction durable du marché, mais aussi une transformation profonde du système d’approvisionnement».

Le premier facteur est la baisse continue, observée depuis 40 ans, du budget des ménages consacré à l’habillement. En France, par exemple, la part du budget dédiée aux vêtements, qui dépassait 12% dans les années 1960, est aujourd’hui tombée à 3%.

Lire aussi : Habillement: en baisse, les exportations marocaines vers l’Union européenne font de la résistance

Le second facteur est la transformation des chaînes d’approvisionnement européennes. «L’approvisionnement évolue vers un modèle plus vertueux, où l’on produit ce qui est vendu, plutôt que de tenter de vendre ce qui est déjà produit», explique-t-il, insistant sur la nécessaire adaptation des producteurs et des distributeurs à cette donne. «N’en doutons pas, l’adaptation aux nouveaux paradigmes sera douloureuse et la liste déjà longue des défaillances d’entreprises de production et de distribution va encore s’allonger», prévient-il.

Une hyper-dépendance aux marchés espagnol et français

À long terme, les exportateurs marocains risquent de subir un manque à gagner significatif, leur activité étant largement concentrée sur les marchés espagnol et français. «Cette hyper-concentration présente des risques évidents pour le secteur. Cette question a souvent été pointée dans diverses études et doit être traitée avec toute la vigueur nécessaire», affirme Jean-François Limantour. Pour réduire ces risques, il recommande aux exportateurs marocains de renforcer leurs efforts de prospection et de promotion vers les marchés à fort potentiel en Europe du Nord, comme l’Autriche, la Suisse ou les Pays-Bas.

L’expert relève aussi que, malgré la résistance apparente, les exportations marocaines d’habillement vers l’Europe affichent une stagnation depuis deux décennies. Entre 2003 et 2023, elles n’ont progressé en valeur que de 80 millions d’euros, passant de 2,47 milliards à 2,55 milliards d’euros, une faible progression qui devrait interpeller les acteurs du secteur ainsi que les pouvoirs publics marocains.

Lire aussi : Habillement: l’inflation fait chuter les exportations marocaines vers l’Union européenne

Devenir le leader méditerranéen

La question s’impose: que doivent donc faire les exportateurs marocains pour sortir de cette impasse? «L’évolution des nouvelles technologies, notamment de l’intelligence artificielle, les nouveaux paradigmes de consommation, les enjeux sociétaux et environnementaux, la nécessaire transformation en cours des business models, le développement ultra-rapide de l’E-commerce et la réorganisation des chaînes d’approvisionnement née d’impératifs économiques et de problèmes géostratégiques… Tout ceci, sur fond de marché mondial vestimentaire stagnant, suggère d’effectuer une remise à plat, sans complaisance, des handicaps et des atouts du secteur marocain textile-habillement», répond Jean-François Limantour.

Objectif: mettre en œuvre d’une politique nationale ambitieuse visant à faire du Maroc la première industrie méditerranéenne de l’habillement, composée d’entreprises agiles et compétitives, leaders dans leurs domaines d’excellence, poursuit-il.

Lire aussi : Textile: baisse importante des exportations marocaines vers l’Union européenne

Pour cela, notre interlocuteur suggère la mise en œuvre d’un grand plan sectoriel 4.0 (investissements et formation), à l’initiative de l’Association marocaine des industries du textile et de l’habillement (AMITH), et avec le concours actif de l’État.

Et ce, pour permettre à ce secteur, qui joue un rôle de premier plan dans l’économie marocaine «de réaliser un bond technologique majeur, de sortir de son rôle traditionnel de sous-traitance, et de multiplier par deux ses exportations et ses effectifs». Contactée également à ce sujet par Le360, l’AMITH n’a pas répondu à nos questions.