Lentement mais sûrement, l’activité du paiement mobile au Maroc continue de progresser. Selon des statistiques collectées par Le360 auprès de Bank Al-Maghrib (BAM), le Maroc compte, à fin juin 2021, 3,1 millions de m-wallets, ou portefeuilles virtuels mobiles, émis soit sur un compte de paiement, soit sur un compte bancaire. Ce nombre est en hausse de 16,5% sur les six derniers mois.

La Banque centrale nous précise qu’au terme du premier semestre 2021, «le nombre d’ouverture de comptes de paiement s’est élevé à 4,9 millions de comptes contre 2,66 millions à fin 2020. Il est à noter qu’un travail d’assainissement des données remontées par les établissements de paiement s’effectue périodiquement afin de supprimer les redondances ou les éventuelles clôtures de comptes».

Le dernier rapport de la Banque centrale sur les infrastructures du marché financier, publié ce jeudi, apporte par ailleurs des détails sur la manière dont les m-wallets sont utilisés par les consommateurs au Maroc. Ainsi, les paiements (auprès des commerçants et le paiement des factures) représentent, en nombre, l’essentiel des transactions effectuées, avec une part de 73%, suivis par les transferts de mobile à mobile (27%). Les retraits GAB demeurent quasi-nuls, avec une part de 0,4% du total des transactions.

Lire aussi : Vidéo. Bank Al-Maghrib: des capsules didactiques pour inciter à l'usage du paiement mobile

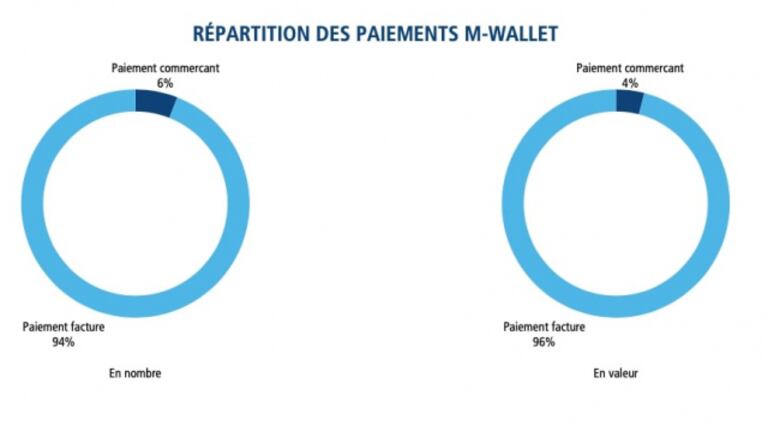

Les paiements, qui représentent donc près de trois transactions sur quatre réalisées via m-wallets, recouvrent néanmoins une grande disparité entre les paiements des factures et ceux effectués auprès des commerçants. En effet, les paiements de factures (eau, électricité, vignette, impôts, recharges téléphoniques, etc.) représentent la quasi-totalité des paiements mobiles, soit 94% en nombre et 96% en valeur, alors que le paiement chez les commerçants demeure marginal. Tout le défi pour la Banque centrale consiste à convaincre un maximum de commerçants, notamment ceux de proximité, d'adhérer à cette solution.

© Copyright : BAM

«L’utilisation du paiement mobile comme un moyen de paiement, notamment pour le règlement des transactions d’achat, représente un usage nouveau dont le développement représente un réel challenge, d’autant plus que la partie enrôlement des commerçants représente, une phase cruciale et difficile puisque cela nécessite un effort d’éducation, de sensibilisation et d’incitation assez important», reconnaît Bank Al-Maghrib.

Dans ce sens, plusieurs actions ont été menées pour encourager les commerçants et le grand public à s'inscrire dans la dynamique du paiement mobile, comme la dématérialisation des aides directes du programme Tayssir, dont la phase pilote vient de s’achever. En outre, la loi de Finances rectificatives 2020 a institué une carotte fiscale pour les commerçants, consistant à ne pas prendre en considération le montant du chiffre d’affaires réalisé par paiement mobile pendant cinq années consécutives, dans le calcul de la base imposable.

Le déploiement du paiement mobile à grande échelle est considéré comme une priorité stratégique par les autorités monétaires du Royaume. Il est question de venir à bout de la circulation du cash et de sa gestion très coûteuse. Selon les estimations de Bank Al-Maghrib, 400 milliards de dirhams de flux potentiels de cash pourraient être captés par le paiement mobile. Le déploiement à grande échelle du paiement mobile permettrait aussi de stimuler l’inclusion financière et la bancarisation, notamment dans les régions les plus enclavées du Royaume.