Depuis plusieurs mois, le Maroc est frappé, à l’instar de beaucoup de pays, de plein fouet par une forte hausse des prix. Celle-ci a affecté le pouvoir d’achat des ménages, rongé les marges des entreprises et mis de l’incertitude dans les politiques publiques.

Les analystes ont dans un premier temps imputé le retour de ce phénomène à des chocs externes, avant que l’adoption par Bank-Al-Maghrib d’un politique monétaire rigoureuse ne mette un terme à cette explication pour le moins simpliste.

Dans cette série d’articles ramadanesques, nous analyserons dans le détail cette inflation, chiffres à l’appui, nous en expliquerons les causes et proposerons quelques pistes de mesures pour en venir à bout. Le deuxième article de cette série est consacré à l’identification des origines de l’inflation, préalable nécessaire à toute action efficace de lutte.

D’où nous vient cette inflation ?

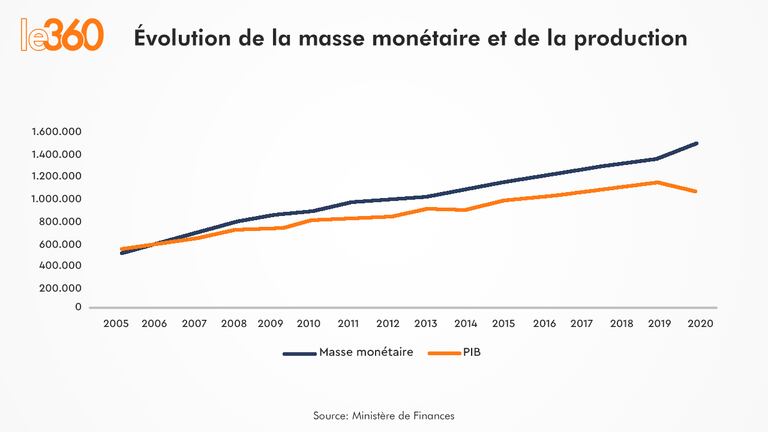

L’inflation est un déséquilibre macroéconomique, et monétaire pour être plus précis. Toute inflation est nécessairement précédée par une phase de forte création monétaire. Elle se manifeste par une progression de la masse monétaire (quantité de monnaie en circulation dans une économie, désignée par M3) plus rapide que celle du niveau de production (PIB). Elle se traduit par une hausse de la demande et, par conséquent, une augmentation du niveau général des prix.

Ce fut bien le cas au Maroc où, depuis l’année 2005, la masse monétaire est systématiquement supérieure à la production intérieure.

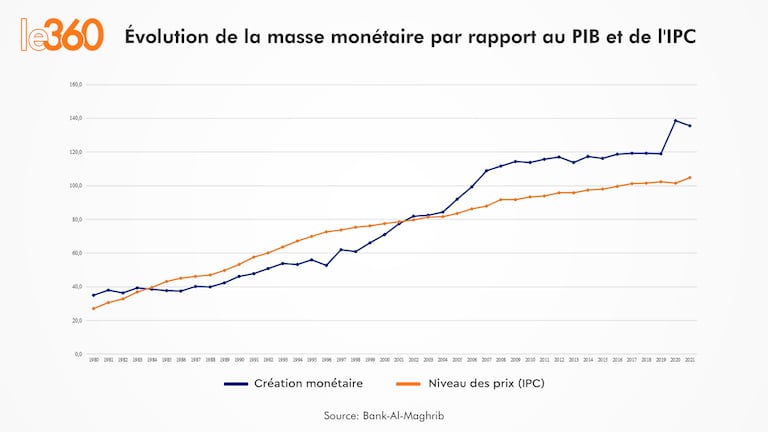

Au Maroc, la création monétaire a emprunté une pente ascendante, caractérisée par quatre phases :

⦁Depuis le PAS et jusqu’au début des années 2000, la création monétaire a été plutôt prudente et inférieure au niveau général des prix.

⦁À partir de l’année 2002, l’évolution de la masse monétaire sera plus rapide que celle du niveau général des prix, alimentée par la frénésie immobilière et boursière de l’époque.

⦁À partir de 2007, un nouveau palier de la politique monétaire sera franchi, où la progression de la masse monétaire sera non seulement plus rapide que le niveau des prix, mais évoluera plus fortement que le niveau de production lui-même (M3/PIB supérieur à 100%).

⦁ Enfin, pendant la crise de la Covid-19, la masse monétaire a connu un bond significatif. Pour faire face aux effets de la pandémie, la monnaie en circulation est passée entre 2020 et 2021 à respectivement 138% et 135% du PIB, contre 119% en 2019.

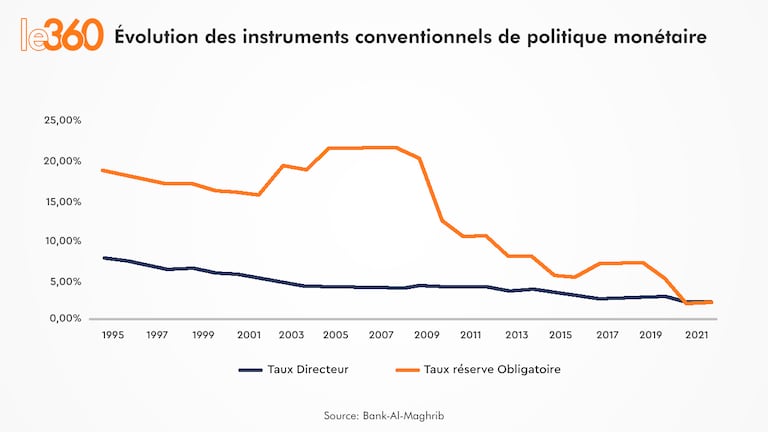

Pour sa part, Bank Al-Maghrib a adopté une politique monétaire accommodante, à coups de réductions des taux directeurs et de la réserve obligatoire, pour stimuler la croissance économique, selon la recette keynésienne qui consiste à favoriser la croissance par l’instrument monétaire.

La «théorie quantitative de la monnaie» se révèle encore une fois extrêmement pertinente dans l’explication des limites de la création monétaire pour stimuler la croissance économique. Celle-ci est résumée par la fameuse formule : MV = Py

M désigne l’offre de monnaie, V est la vitesse de la monnaie (qui est inversement proportionnelle à la demande de monnaie), P est le niveau des prix, généralement mesuré par l’IPC, et y est le produit intérieur brut réel.

Si V et y sont constants, alors toute augmentation de M doit entraîner une augmentation de P. Plus généralement, bien sûr, V et y changent, mais de manière suffisamment prévisible pour les intégrer dans les mesures de politiques économiques. Une simple preuve algébrique montre que la variation en pourcentage de M plus la variation en pourcentage de V doit être approximativement égale à la variation en pourcentage de P plus la variation en pourcentage de y.

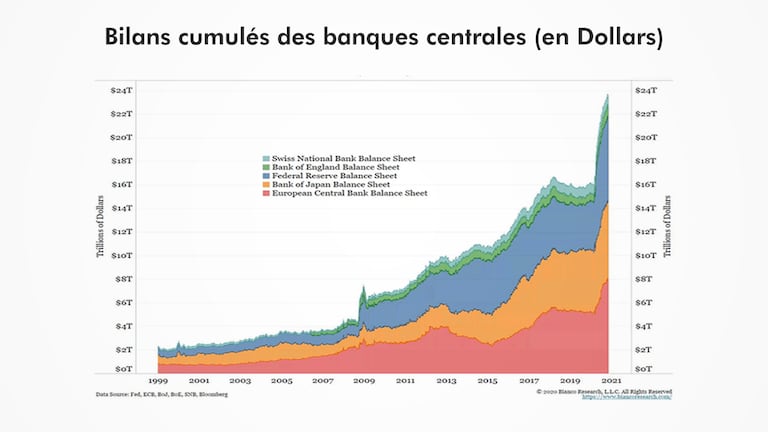

Comme on a pu le constater à la lecture de l’évolution des taux d’inflation interannuels, on a commencé à sentir, depuis le dernier trimestre de l’année 2021, que le mouvement haussier des prix n’avait rien de passager et que quelque chose de plus permanent était en train de s’installer, et ce partout dans le monde.

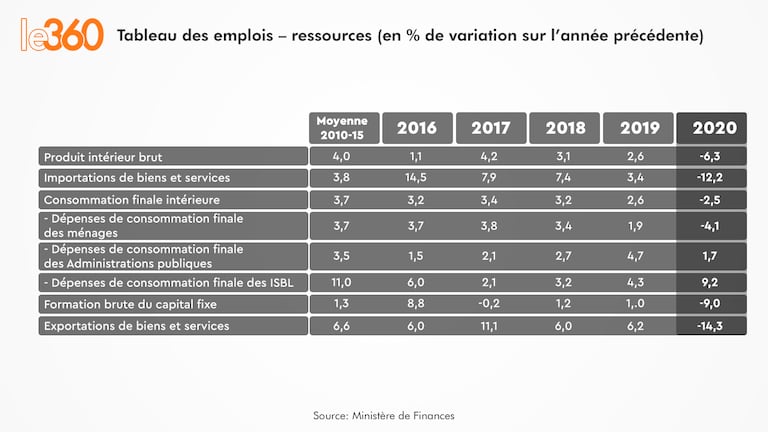

Le retour de l’inflation partout dans le monde a été également consécutif aux politiques budgétaires menées par les différents pays pour soutenir un tant soit peu la consommation des ménages et maintenir l’appareil productif des entreprises. Au Maroc, on a observé quasiment le même phénomène. La production (l’offre) a reculé de 6,3% en 2020 contre une diminution de seulement 2,5% de la consommation intérieure, ce qui créera un décalage entre l’offre et la demande (D>O). Notre lecteur observera qu’alors que la production avait régressé, les dépenses publiques ont tout de même augmenté de 1,7%.

Ce déséquilibre a généré un excès de la demande intérieure (consommation des ménages et dépenses publiques) par rapport à l’offre intérieure (PIB). Paradoxalement, les mesures de soutien à la demande par les dépenses publiques n’ont eu aucun effet sur la production, ce qui a exercé une tension sur les marchés des biens et services et a conduit, conjointement avec l’excès de création monétaire, à la spirale inflationniste que nous vivions actuellement.

L’inflation qu’on n’a plus connue depuis le milieu des années 80 fit un retour fracassant. Elle avait tellement disparu des radars des décideurs qu’on avait l’impression que, quelle que soit la politique monétaire menée, une inflation faible était acquise. À tel point que certains économistes de gauche appelaient, il y a à peine deux années, à davantage d’inflation en ouvrant les vannes de la liquidité pour soi-disant créer des emplois. Maintenant que le mauvais génie est sorti de la lampe, qu’ils nous montrent combien d’emplois cette inflation créera.

Selon eux, il y aurait une relation inverse ente inflation et taux de chômage, en se basant sur la fameuse observation de l’économiste Philips. Or, celle-ci ne correspond pas à une loi économique, ni même à une théorie. C’est une simple observation empirique qui peut se réaliser dans certains cas, et pas dans d’autres.

Cette idée vient d’une fausse interprétation de l’économiste néo-zélandais William Phillips qui avait observé que les salaires nominaux (et donc le niveau des prix) variaient inversement au niveau de chômage en Angleterre. Cependant, cette observation n’est pas valable dans tous les pays. Quelques années plus tard, lorsque cette équivalence a été testée une nouvelle fois en Angleterre, elle ne s’observait plus.

Compte tenu de ces choix monétaires et budgétaires, le retour de l’inflation n’était qu’une question de temps. Les déséquilibres de production nés de la crise de la Covid-19 en furent le déclencheur et le contexte international, le catalyseur.